«Сибстекло» разместит на ММВБ третий выпуск облигаций

18 октября 2023

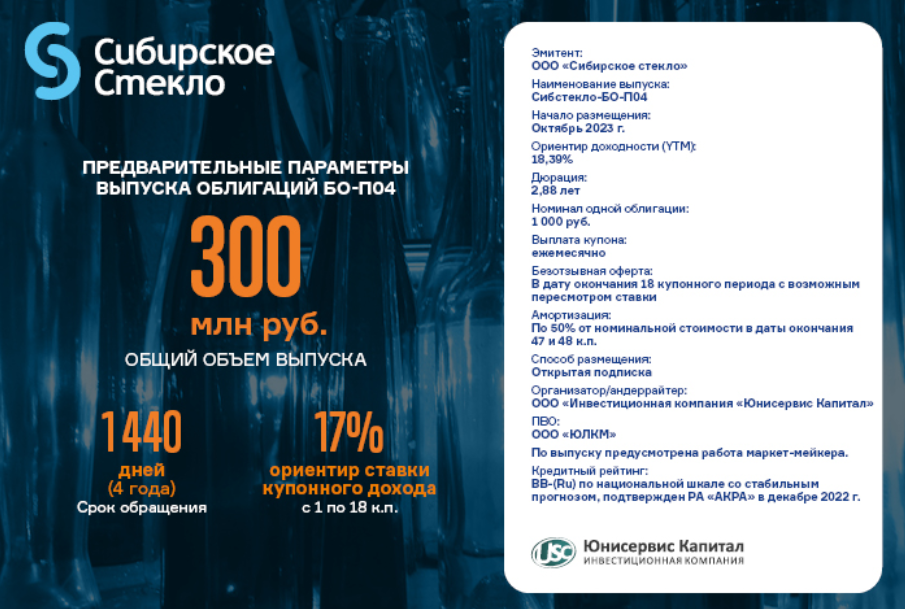

На Московской международной валютной бирже 19 октября стартует размещение нового выпуска облигаций ООО «Сибирское стекло» под номером 4B02-04-00373-R-001P – эмитент намерен привлечь 300 млн рублей.

Как сообщил генеральный директор «Сибстекла» Антон Мор, на фоне волатильности финансового рынка и удорожания стоимости ресурсов, обусловившего сокращение отсрочек оплат поставщикам, средства планируют направить на пополнение оборотного капитала, чтобы осуществлять текущий ремонт и обслуживание оборудования для дальнейшего увеличения объемов производства продукции. Также «Сибстеклу» необходимо создать резервы стеклотары с целью удовлетворить спрос в так называемый высокий сезон (весна-лето), гарантируя достаточный уровень продаж, и аккумулировать запасы сырья для бесперебойного снабжения стекольных комплексов.

Эмиссия предложена публично в рамках 50-летней программы на общую сумму до 750 млн рублей. Номинал одной облигации – 1 000 рублей, срок обращения ценных бумаг – 1440 дней. Ставка купонного дохода – 17 % годовых с 1 по 18 купонные периоды, далее предполагается безотзывная оферта. Ориентир доходности – 18,39 %. Дюрацию оценивают в 2,88 лет. В даты окончания каждого из 47 и 48 купонных периодов эмитент погасит 50 % от номинальной стоимости бондов. Их ликвидность будет обеспечена работой маркет-мейкера, поддерживающего баланс спроса и предложения.

Напомним, в настоящее время в обращении находятся два облигационных выпуска «Сибстекла» на общую сумму 425 млн рублей; компания размещает облигации с октября 2020 года. – «Сибстекло» стремится диверсифицировать источники финансирования, – комментирует Антон Мор. – Облигационный заем – инструмент, соизмеримый по стоимости с банковским кредитованием, но при этом более гибкий, в том числе, из-за отсутствия обязательных требований в части залогов и поручительств, кроме того, у нас есть возможность управлять долгом. Таким образом, мы продолжаем формировать публичную долговую историю. В ее основе – устойчивость бизнес-модели «Сибстекла», положительная динамика ключевых показателей и выполнение обязательств эмитента, благодаря чему нам доверяют участники рынка ценных бумаг. Рассчитываем, что репутация надежного заемщика позволит в течение пяти лет выйти на IPO и взаимодействовать со стратегическими инвесторами.

Хронология

- 2024

- Январь

- «Деньгами заманить трудно»: как сибирские производственники решают проблему кадрового голода?

- «Сибстекло» стало одним из победителей проекта «Кейс-марафон»

- Эдуард Таран принял участие в круглом столе «Роль России в мировом гуманитарном пространстве»

- Индустриальный парк «Катайск» стал членом Ассоциации кластеров, технопарков и ОЭЗ России

- На «Сибстекле» увеличили объемы утилизации стекольных отходов в 1,7 раза

- В 2024 году в Новосибирской области состоится около 200 футбольных мероприятий

- Какие альтернативы по привлечению инвестиций есть у сибирских компаний?

- Компьютерный переводчик РЖЯ вышел в финал RB Digital Awards 2024

- Февраль

- Эдуард Таран поддержал проведение Кубка Новосибирской области по мини-футболу на снегу

- Сибирский песок начали использовать для изготовления стекла

- Катайский округ отмечает столетие: Эдуард Таран поздравил жителей с юбилеем

- «Сибстекло» уменьшит транспортный след при перевозках минеральных ресурсов в два раза

- Утилизаторы готовятся к проверке мощностей

- «Сибстекло» поддержало экомарафон «Мы за чистый город!»

- «Сибстекло» увеличило выпуск стеклотары на 5 %

- Проект «Сибстекла» вошел в сборник лучших практик по устойчивому развитию «Дело в людях»

- Администрация Катайского округа и ООО «Индустриальный парк «Катайск» заключили соглашение о сотрудничестве

- НПП «Сибэлектротерм» освоило изготовление сводов для металлургических печей зарубежного производства

- На «Гидромаше» усиливают научно-исследовательский потенциал

- Возможности «Сибстекла» продемонстрировали на выставке «ПРОДЭКСПО-2024»

- Сибирский завод сэкономил 890 вагонов сырья, используя отходы стекла

- Катайский насосный завод развивает систему наставничества

- Март

- В Курганской области территории опережающего развития стали точкой роста местной экономики

- «Сибстекло» планирует развивать сотрудничество с НГТУ

- Индустриальный парк «РИД Катайск» включили в реестр Минпромторга РФ

- Потенциал НПП «Сибэлектротерм» заинтересовал бизнесменов из Мьянмы

- «Сибстекло» станет эмитентом цифровых финансовых активов

- Депутату Госдумы РФ Ренату Сулейманову продемонстрировали возможности «Сибстекла»

- Эдуард Таран поддержит деятельность Российского военно-исторического общества

- Утилизация упаковки – актуальный вопрос в сфере переработки отходов (видео)

- Чествовали лучших (видео)

- Специалистов «Сибстекла» наградили за ликвидацию последствий коммунальных аварий в Новосибирске

- Эдуард Таран прокомментировал «Советской Сибири» послание Президента РФ

- Вторая жизнь мусора (видео)

- Антон Мор рассказал о готовности «Сибстекла» к исполнению РОП

- Индустриальный парк «ЭКРАН» подтвердил аккредитацию в реестре Минпромторга РФ

- Как менялась технология переработки стекла со времен СССР и до наших дней. Рассказываем, почему очень важно сдавать банки и бутылки в пункты приема

- Апрель

- РАТМ Холдинг поддержал пострадавших от паводка в Курганской области

- Та заводская проходная

- Катайский насосный завод увеличил выручку на 13 %

- Гуляй в поле: частный бизнес займется разминированием новых регионов

- Частный бизнес идёт в гуманитарное разминирование

- Эдуард Таран инвестирует в инженерный проект студентов НГТУ (НЭТИ)

- Эдуард Таран передал в дар икону храму в Ростове Великом

- В «Стекольное путешествие» приглашают жителей Новосибирска (видео)

- В Новосибирской области будут развивать промтуризм (видео)

- «Сибстекло» вступит в программу промышленного туризма Новосибирской области

- Промышленный туризм: гости Новосибирска увидят «треугольник Лаврентьева» (видео)

- Орденоносный «Экран» отметил 70-летие

- Новосибирский завод «Экран» отметил 70-летний юбилей (видео)

- РАТМ Холдинг оказал помощь пострадавшим от паводка в Курганской области

- «Экран» отметил 70-летний юбилей

- «Экран» отметил 70-летие

- Эдуард Таран поздравил сотрудников и ветеранов с юбилеем «Экрана»

- Губернатору Новосибирской области рассказали о возможностях НПП «Сибэлектротерм»

- Антон Мор поздравил сотрудников и партнеров с 70-летием завода «Экран»

- Илья Орлов поздравил заводчан и ветеранов с юбилеем «Экрана»

- Дмитрий Клепалов поздравил коллег и партнеров с 70-летием «Экрана»

- РАТМ Холдинг выступил партнером Всероссийских соревнований по кудо

- Эдуард Таран учредил стипендии для студентов НГТУ НЭТИ

- Переработка вместо захоронения и спрос на вторсырье

- Представители РАТМ Холдинга приняли участие в программе «Федеральная практика»

- Май

- «Сибстекло» начнет экспортировать стеклотару в Узбекистан

- НПП «Сибэлектротерм» и «СибПроектЭлектро» подписали соглашение о сотрудничестве

- Династия сотрудников ЭОСа вошла в число «Героев трудовых профессий»

- РАТМ Холдинг завершает опытные испытания роботизированного комплекса разминирования

- В Новосибирске испытали роботизированные комплексы для разминирования

- Катайский насосный завод выпустил опытную партию деталей из дуплексного сплава в рамках импортозамещения

- Возможности «Сибстекла» показали участникам Президентской программы подготовки управленческих кадров

- «Сибстекло» увеличило использование вторсырья на 46 %

- «Сибстекло» вновь поддержит «Экомир»

- Индустриальный парк Катайского насосного завода под Курганом открыли для резидентов

- Новосибирские заводы впервые открыли свои проходные для туристов

- «Сибстекло» выступило генеральным партнером Всероссийского детского турнира по футболу «Кубок Победы»

- О ветеранах КНЗ рассказали в рамках проекта «Помним»

- Президент РАТМ Холдинга поздравил ветеранов и коллег с Днем Победы

- РАТМ Холдинг разрабатывает технологии разминирования территорий с применением ИИ

- «Сибстекло» освоило производство коричневой банки

- Июнь

- РАТМ Холдинг поддержал Международный фестиваль «Традиции и Современность»

- НПП «Сибэлектротерм» и НГТУ подписали соглашение о сотрудничестве в сфере подготовки кадров

- «Сибстекло» выпускает в обращение цифровые финансовые активы на 200 млн рублей

- «Мы должны помочь людям — нам вместе жить»

- РАТМ Холдинг сообщил об отправлении отряда гуманитарного разминирования в ЛНР

- Потенциал «Сибстекла» оценили участники ВЭД

- Спецвыпуск «Вести Новосибирск» о подготовке кадров (видео)

- Новосибирское «Сибстекло» представило на ПМЭФ-2024 экологическую программу (видео)

- РАТМ Холдинг поблагодарили за помощь Курганской области

- Экологическую программу «Сибстекла» представили на ПМЭФ – 2024

- «Сибстекло» и Фонд «Зеленый стандарт» поддержали «Экомир»

- Промышленный туризм: заводы Новосибирска открыли проходные для путешественников (видео)

- Проект «Адаптиса» стал победителем всероссийского конкурса «Мы услышим»

- «Сибстекло» и правительство Иркутской области подписали меморандум о сотрудничестве

- Эдуард Таран стал лауреатом спортивно-деловой премии «Чемпион»

- На КНЗ развивают форматы работы с молодежью

- Вторая премия «Чемпион» в рамках ПМЭФ‑2024 прошла в Санкт‑Петербурге

- Аллею из елей в Новосибирском дендропарке высадили сотрудники «Сибстекла» и Фонда «Зеленый стандарт»

- «Сибстекло» и НГТУ (НЭТИ) будут сотрудничать в рамках импортозамещения

- На ЭОСе запустили профориентационные экскурсии

- Июль

- Выручка Катайского насосного завода выросла на 20 %

- «Сибстекло» расширяет взаимодействие с Узбекистаном

- Студенты НГТУ получили стипендию, учрежденную Эдуардом Тараном

- Эдуард Таран поддержал разработку студентов НГТУ для людей с аутизмом

- Как в Новосибирске делают привычную нам стеклотару (видео)

- На КНЗ планируют развивать производство насосов из пластика

- Как новосибирские компании готовятся к ужесточению денежно-кредитной политики?

- «Сибстекло» вновь подтвердило наивысший рейтинг привлекательности работодателя

- Потенциал промпарка «РИД Катайск» заинтересовал китайские компании

- РФС подтвердил категорию стадиона «Спартак»

- Эдуард Таран: «ESG – это не компромиссы, а баланс интересов»

- Антон Мор: «Опираясь на традиции, меняем рынок»

- Бизнес получит дополнительные льготы в УрФО

- Эдуард Таран и Антон Мор стали лауреатами премии «ТОП 50»

- На «Сибстекле» провели экскурсию для участников форума региональных команд

- Антон Мор: «Работа на заводе — драйв, а не рутина»

- КНЗ и «Далур» развивают новое направление сотрудничества

- «Вода России»: AB InBev Efes и «Сибстекло» провели уборку береговой линии в Караканском бору

- Президент РАТМ Холдинга поддержал восстановление Свято-Духовского храма

- Август

- Экскурсии на «Сибстекло» вошли в культурную программу «Технопрома-2024»

- НПП «Сибэлектротерм» и Институт теплофизики СО РАН планируют разрабатывать новые плазменные технологии

- ОТС LIVE: Искусству стекловарения – искусственный интеллект (видео)

- «Сибстекло» и НГУ договорились о разработке «цифрового помощника»

- «Сибстекло» представило экологичную паллету на «Технопроме»

- Эдуард Таран поздравил сотрудников с 32-летием РАТМ Холдинга

- «Сибстекло» приступило к утилизации стекольных отходов из Приморского края

- Ветеран КНЗ стал почетным гражданином Катайского муниципального округа

- «Сибстекло» стало финалистом конкурса корпоративных проектов «Дело в людях»

- Возможности «Сибстекла» показали воспитанникам ДМЦ «Каравелла»

- Сотрудников «Сибстекла» и ЭОСа занесли на Доску почета Заельцовского района

- Президент РАТМ Холдинга и гендиректор «Сибстекла» вошли в Совет научно-технологического развития Сибири и Арктики

- «Сибстеклу» присвоен официальный статус «Партнер национальных проектов России»

- Сентябрь

- Специалистов ЭОСа отметили наградами мэрии Новосибирска

- Эдуард Таран принял участие в телемосте ТАСС «Частные инвестиции в науку: бизнес или меценатство?»

- Эдуард Таран поздравил коллег и партнеров с Днем машиностроителя

- Топ-менеджеры РАТМ Холдинга вновь вошли в ТОП-1000 российских менеджеров

- Вузы и предприятия объединяются для борьбы с дефицитом молодых специалистов

- «Сибстекло» стало генеральным партнером ФК «Сибирь»

- РЭО назвал партнеров Российского экологического форума

- В индустриальном парке «Экран» провели экскурсию для участников форума «ИнПарк-2024»

- При поддержке «Сибстекла» в Караканскому бору устанавливают таблички-указатели

- «Адаптис» представил новый аватар на форуме-фестивале «Территория будущего. Москва 2030»

- «Сибстекло» завоевало «бронзу» турнира по мини-футболу Сибирского ГУ Банка России

- Антон Мор: «Объединяем цифровые технологии и компетенции сотрудников»

- Компьютерный переводчик РЖЯ адаптировали для МФЦ

- Октябрь

- Сотрудники «Сибстекла» приняли участие в уборке Соснового бора

- На ЭОСе развивают промтуризм для профориентации

- «Сибстекло» развивает сотрудничество с НГТУ (НЭТИ)

- В экоцентре «Экорекс» начали принимать стеклотару для утилизации на «Сибстекле»

- «Сибстекло» стало участником Ассоциации «Ресурс»

- «Круговорот стекла» обсудили на РЭФ

- Экспозицию «Сибстекла» на РЭФ представили вице-премьеру РФ Дмитрию Патрушеву

- Вернуться к советскому опыту не получится

- «Сибстекло» погасило дебютный выпуск ЦФА

- На «Сибстекле» продолжают формировать команду амбассадоров устойчивого развития

- 2023

- Январь

- «Для сохранения лидерства мы должны быть гибкими»

- Анимированный аватар синхронного перевода на русский жестовый язык вскоре выйдет на рынок

- АО «Завод «Экран» меняет название на «РИД Групп – Новосибирск»

- Специалисты «Гидромаша» войдут в состав экспертного совета по акустике судовых систем и их элементов

- Февраль

- «Сибстекло» увеличило выпуск продукции на 15 %

- Дню защитника Отечества посвятили спортивные рекорды

- «Зарплаты зависят от уровня профессионального развития»

- На «Сибстекле» снимали авторское кино по мотивам рассказа Ирвина Шоу

- ООО «Сибстекло» увеличило запасы сырья и готовой продукции

- «Сибстекло» готово поддержать тренд на импортозамещение напитков

- АО «Экран-оптические системы» возглавил Игорь Чапаев

- «Экран-оптические системы» сосредоточится на выпуске ФЭУ

- Председателем Совета директоров «Сибстекла» избран Винченцо Бове

- Март

- Минус 30 граммов, а сколько пользы!

- «Взаимодействие с заказчиками в стеклотарном бизнесе имеет свою специфику»

- Производство самой легкой стеклянной бутылки в Новосибирске вошло в число «Инфоповодов года»

- Самую легкую стеклянную бутылку в России начали производить в Новосибирске (видео)

- Самые лёгкие в России стеклянные бутылки начали выпускать в Новосибирске (видео)

- В Новосибирске впервые начали разливать пиво в легкие стеклянные бутылки (видео)

- В Новосибирске приступили к выпуску пивоваренной продукции в самой легкой бутылке в России

- РЭО: комплекс по обработке 180 тысяч тонн стеклобоя запустили в Сибири

- «Сибстекло» стало «Лучшей компанией по производству стеклянной тары»

- «Учителя выражали обеспокоенность моей предприимчивостью». Антон Мор — о первых деньгах

- На «Сибстекле» увеличили мощности по обработке отходов стекла

- Секреты успешной переработки стеклотары раскрыли в Подмосковье

- «Сибстекло»: как адаптировать lean-технологии к специфике производства

- Апрель

- Благотворительному фонду «ЖИВИ» исполнилось 10 лет

- Нацпроект «Производительность труда» коррелирует с целями устойчивого развития

- В Новосибирске будут развивать инфраструктуру приема стеклотары

- РАТМ Холдинг выбрал генподрядчика строительства промпарка в Курганской области

- Законопроект о РОП внесли в Госдуму

- В регионах России накапливают успешный опыт ответственного потребления и переработки вторсырья

- «Сибстекло» поддерживает экомарафон «Мы за чистый город!»

- Катайский насосный завод увеличил выручку на 16 %

- «Экран» отметил 69-летие

- «Гидромаш» обновляет парк технологического оборудования

- Сверхлегкие стеклянные бутылки первым в стране начал выпускать завод в Новосибирске (видео)

- РАТМ Холдинг станет системным партнером Курганской области

- На «Спартаке» возобновили футбольный сезон

- Май

- «За семь лет вложили 3 миллиарда рублей»

- Футбол объединяет бизнес (видео)

- «Сибстекло» объединило партнеров на футбольном поле «Спартака»

- РАТМ Холдинг приступил к строительству индустриального парка в Курганской области

- «Сибстекло» поддерживает «Экомир»

- Катайский насосный завод увеличил чистую прибыль в два раза

- В 2023 году «Сибстекло» увеличит выпуск продукции на 7,6 %

- Стекло становится легче на подъем

- «Сибстекло» подтвердило наивысший рейтинг привлекательности работодателя

- В Банке ВТБ начал работать компьютерный переводчик русского жестового языка

- Эдуард Таран поздравил коллег и ветеранов с Днем Победы

- В Новосибирске почтили память Георгия Колонды

- Июнь

- «Сибстекло» готовится выйти на IPO

- Эдуард Таран вошел в Попечительский совет Музея города Новосибирска

- Эдуард Таран поздравил новосибирцев с юбилеем города

- В Новосибирской области построят стеклообогатительную фабрику мощностью 200 тыс. тонн в год (видео)

- Вопросы экономического развития Новосибирской области обсудили на ПМЭФ-2023 (видео)

- В «Росатоме» оценили сотрудничество с РАТМ Холдингом в рамках импортозамещения

- В Михайловском районе построят завод по производству соды (видео)

- Правительство Алтайского края и «Сибстекло» заключили соглашение о взаимодействии

- ППК РЭО и «Сибстекло» договорились о совместных проектах в сфере утилизации стекла

- РАТМ Холдинг и «Атомредметзолото» укрепляют системное партнерство с Курганской областью

- «Сибстекло» и AB InBev Efes расширяют сотрудничество в области экологичной упаковки

- Администрация Томской области и «Сибстекло» договорились о сотрудничестве

- РЭО: количество концессий по проектам ТКО выросло в 2 раза за 1,5 года

- «Заказчики «Сибстекла» готовы расширить рамки партнерских отношений»

- Начальник составного участка «Сибстекла» удостоена госнаграды

- Памяти Анатолия Катаева

- Сварить стекло правильно: больше рециклинга, меньше энергоресурсов

- «Сибстекло» стало частью «Экомира»

- Июль

- Катайский насосный завод подвел итоги работы в первом полугодии 2023 года

- О проекте «Адаптиса» рассказали на радио «Серебряный Дождь»

- Сбербанк выступил финансовым партнером строительства промпарка в Катайске

- Эксперт назвал сверхлегкие бутылки решением проблемы экологичной упаковки

- Замкнуть в цикл: «Сибстекло» станет частью системы обращения с отходами»

- Томская область планирует утроить с 2024 года поставки стеклобоя «Сибстеклу»

- «Сибстекло» станет системным партнером Томской области в сфере обращения с отходами

- Об утилизационных возможностях «Сибстекла» рассказали на форуме в Красноярске

- Август

- «Вперед – и точка!»: блиц-интервью Анатолия Зуева

- «Вперед – и точка!»: блиц-интервью Антона Мора

- На «Сибстекле» утилизируют стекло, собранное в рамках акции «Экологический агиттеплоход»

- Компьютерный переводчик РЖЯ представили на «Технопроме»

- Эдуард Таран поздравил сотрудников с днем рождения РАТМ Холдинга

- Сотрудников АО «Экран-оптические системы» наградили за труд на благо города

- «Сибстекло» увеличило выпуск продукции на 5 %

- Специалистам Катайского насосного завода вручили почетные грамоты Минпромторга РФ

- Новосибирским предпринимателям показали возможности «Сибстекла»

- РАТМ Холдинг поддерживает развитие шефских связей с ВМФ РФ

- Сентябрь

- Топ-менеджеры РАТМ Холдинга вошли в «ТОП-1000 российских менеджеров»

- Инвесторы оценили промышленные парки Новосибирска

- Эдуард Таран поздравил сотрудников с Днем машиностроителя

- Сохранить «Сосновый бор» (видео)

- «Сибстекло» вошло в число финалистов конкурса корпоративных проектов «Дело в людях»

- В Новосибирске приступили к благоустройству «Соснового бора»

- «Сибстекло» приступило к формированию патентного портфеля

- РАТМ Холдинг установит шефские связи с подлодкой К-573 «Новосибирск»

- «Для «Сибстекла» ESG — это устойчивая эффективность»

- Гендиректор «Сибстекла» номинирован на звание «Промышленник года»

- На «Экране» стартовала подготовка к юбилею (видео)

- «Экран» готовится отметить 70-летие

- Октябрь

- "Гидромаш" досрочно поставил партию малошумных насосов для подлодок проекта "Ясень-М"

- «Гидромаш» выполнил ГОЗ с опережением графика

- «Сибстекло» завершило первичное размещение третьего выпуска облигаций

- НПП «Сибэлектротерм» будет сотрудничать с центром подготовки кадров для машиностроения

- Что происходит с факторингом в Новосибирской области: ожидать ли перехода на цифровые активы и появления новых игроков на этом рынке?

- «Сибстеклу» посвятили «Отдельную тему» на телеканале ОТС (видео)

- «Сибстекло» стало победителем конкурса корпоративных проектов «Дело в людях»

- Чистая прибыль Катайского насосного завода выросла в 1,5 раза

- «Сибстекло» увеличит долю облегченной тары до 90 %

- О ценности вторичного сырья в логике экологического мышления

- «Сибстекло» разместит на ММВБ третий выпуск облигаций

- Преимущества экопромышленных парков обсудили участники РЭФ

- На «Сибстекле» подтверждают готовность стать резидентом Экопромпарка в Новосибирской области

- «Сибстеклу» присвоен ESG-индекс

- Катайский насосный завод стал участником Ассоциации металлообрабатывающих предприятий

- Ноябрь

- В день Курганской области на выставке «Россия» обсудили развитие промпарка «РИД Катайск»

- «Сибстекло» увеличит уставный капитал

- Катайскому насосному заводу продлили атомную лицензию

- До конца 2023 года «Сибстекло» утилизирует 40 тыс. тонн стекольных отходов

- На «Сибстекле» отметили День работника стекольной промышленности

- Эдуард Таран поздравил сотрудников «Сибирского стекла» с профессиональным праздником

- Совет директоров АО «Экран-оптические системы» возглавил Сергей Старицын

- Экипаж подводного крейсера погрузили в историю Новосибирска

- Подписано соглашение о шефской помощи с подлодкой «Новосибирск» (видео)

- Губернатор Новосибирской области принял участие в подписании соглашения с АПК «Новосибирск» (видео)

- РАТМ Холдинг заключил соглашение о шефских связях с подводным крейсером «Новосибирск»

- Новосибирский завод «Сибстекло» увеличил долю вторсырья при производстве бутылок (видео)

- «Сибстекло» стимулирует спрос на экологичную упаковку

- «Сибстекло» вновь выступило партнером конкурса «Вторая жизнь упаковки»

- Темпы строительства на площадке промпарка «РИД Катайск» оценил замгубернатора Курганской области

- Декабрь

- По итогам 2023 года Антон Мор вошел в топ упоминаемых персон «Делового квартала»

- Эдуард Таран поздравил коллег и партнеров с Новым годом

- Чем запомнился 2023 год?

- Как не скатиться в популизм, рассуждая об экологичности

- «Сибстекло» вновь стало «Лучшей компанией по производству стеклянной тары»

- Самый большой каток в городе открыли на стадионе «Спартак» (видео)

- Эдуард Таран выступил на юбилейном заседании Межрелигиозного совета России

- Самый большой в Новосибирске ледовый каток открывают на стадионе «Спартак»

- «АКРА» дало позитивный прогноз по кредитному рейтингу «Сибстекла»

- О готовности «Сибстекла» к исполнению РОП рассказали на форуме «СО.ЗНАНИЕ»

- 2022

- Январь

- На предприятиях РАТМ Холдинга усиливают противоэпидемические меры

- Представитель «Сибстекла» вошел в состав Комитета по развитию экономики замкнутого цикла ТПП РФ

- На «Сибстекле» формируют план эталонного участка

- Мастер-класс по стандартам НХЛ устроили на катке «Спартака» (видео)

- «Сибстекло» вошло в число лучших предприятий по производству стеклотары

- Февраль

- В РАТМ Холдинге прокомментировали взаимоотношения с Белоусом

- День защитника Отечества отметили по-спортивному

- Дефицит вторсырья тормозит развитие предприятий, занимающихся его переработкой (видео)

- Катайский насосный завод увеличил поставки продукции на экспорт

- Производители тары стремятся увеличить переработку отходов стекла (видео)

- «Сибстекло» поддерживает рост спроса на облегченную тару

- Катайский насосный завод увеличил выпуск продукции на 21%

- Как работают на «Сибстекле» показали на фотовыставке в Общественной палате РФ

- РАТМ Холдинг весной начнет строительство склада на площадке производства кальцинированной соды

- Март

- Производство нон-стоп (видео)

- АО «Новосибирский завод «Экран» и АО «Новосибирскэнергосбыт» заключили мировое соглашение

- «Сибстекло» приступило к выпуску зеленой бутылки

- Павел Бобошик. Каким мы его запомним

- Резиденты промпарка «Экран» увеличили выручку на 24 %

- Апрель

- К экологической программе «Сибстекла» присоединились участники акции «Стекло, сдавайся!»

- «Спрос на стеклотару останется стабильно высоким»

- «Сибстекло» увеличило прибыль от продаж стеклотары на 71 %

- «Сибстекло» приняло участие в форуме «Мой зеленый Новосибирск»

- Завод берут в оборот

- Представитель «Сибстекла» вошел в рабочую группу Минприроды РФ

- «Сибстекло»: стремимся к устойчивости в условиях турбулентности

- В РАТМ Холдинге обозначили позицию в отношении экс-руководителей «Экрана»

- Не импортозамещение, а замена одного импорта другим

- Май

- Катайский насосный завод увеличил выручку на 9%

- О ESG-повестке «Сибстекла» рассказали на конференции «Коммерсанта»

- Выручка «Сибстекла» выросла в полтора раза

- На телеканале НТВ показали как делают стеклотару на «Сибстекле» (видео)

- На «Сибстекле» оценили участие в нацпроекте «Производительность труда»

- Как бизнес Новосибирска переживает санкции: проблемы и перспективы

- Президент РАТМ Холдинга поздравил коллег и ветеранов с Днем Победы

- «Сибстеклу» присвоен наивысший рейтинг привлекательности работодателя

- На стадионе «Спартак» завершают формирование системы контроля и управления доступом

- Июнь

- НГТУ НЭТИ, РАТМ Холдинг и Всероссийское общество глухих откроют передовую лабораторию русского жестового языка

- «Сибстекло» выступило генеральным партнером Дня города с Радио Record

- Президент РАТМ Холдинга поздравил новосибирцев с Днём города

- О возможностях «Сибстекла» рассказали президенту Всероссийского общества глухих

- «Необходимо укреплять партнерство с предприятиями Казахстана»

- «Сибстекло» и AB InBev Efes представили самую легкую бутылку в России

- Бизнес пробует ESG

- «Стекольная отрасль заинтересована использовать оборудование отечественных производителей»

- Катайский насосный завод расширяет линейку импортозамещающих насосов

- «Сибстекло» формирует годовой запас песка для производства коричневой и зеленой тары

- «Сибстекло»: маршрут – речной, курс – на экологию (видео)

- Июль

- Катайский насосный завод готов конкурировать с иностранными поставщиками для нефтегазовой отрасли

- «Сибстеклу» вручили сертификат «Бережливого мышления»

- Новосибирский университет оборудовал системой видеоаналитики конвейер стекольного завода

- «Сибстекло» увеличило выпуск продукции на треть

- Стадиону «Спартак» повысили категорию

- «Загрузка будет стопроцентной» – генеральный директор «Сибстекла» Антон Мор рассказал о ситуации на рынке стеклотары

- Курганский завод отказался от итальянских технологий

- Август

- Эдуард Таран: определяя ESG-приоритеты, не делаем для себя открытий

- Эдуард Таран поздравил сотрудников с 30-летием РАТМ Холдинга

- РАТМ Холдинг отмечает юбилей

- Инновации для каждого: в Манеже прошла серия научпоп-стендапов

- «Подход к развитию промышленных территорий должен быть комплексным»

- Стадион «Спартак» отметил 95-летие

- Как московская компания помогает глухим слышать мир

- Двусторонний онлайн-переводчик жестового языка создали в Новосибирске

- Президент РАТМ Холдинга поздравил сотрудников «Спартака» с 95-летием стадиона

- Падение цен на вторсырье ударило по сборщикам и отрикошетило по производителям

- «Гидромаш» стал лучшим промышленным предприятием Алексеевского района Москвы

- Катайский насосный завод подвел итоги работы в первом полугодии 2022 года

- Сентябрь

- Самые нужные проекты становятся реальностью благодаря господдержке (видео)

- Вице-президент РАТМ Холдинга вновь вошла в «ТОП-1000 российских менеджеров»

- Эдуард Таран поздравил жителей региона с 85-летием Новосибирской области

- Современные технологии делают городские услуги доступнее для людей с особенностями здоровья

- Гендиректор «Сибстекла» номинирован на звание «Инноватор года»

- АО «Завод «Экран» увеличило прибыль на 41,5 %

- «Сибстекло» вошло в число «Экспортеров года» в Сибирском федеральном округе

- РАТМ Холдинг отмечает 30-летие

- На «Спартаке» прошли соревнования по зрелищным видам спорта среди сотрудников органов внутренних дел

- РАТМ Холдинг принимает поздравления с юбилеем

- Топ-менеджеры о бизнесе в новых реалиях: блиц-интервью Антона Мора

- Октябрь

- «Адаптис» и НГТУ представили анимированный аватар синхронного перевода на русский жестовый язык

- Цифровой аватар-сурдопереводчик создали в Новосибирске (видео)

- Одни из лучших (видео)

- Стекольный завод в Новосибирске наладил производство зеленых бутылок (видео)

- «Сибстекло» привлечет 300 млн рублей через размещение облигаций на ММВБ

- Губернатор Новосибирской области оценил технологические преимущества «Сибстекла»

- «Сибэлектротерм»: как удалось сохранить потенциал площадки

- В сочетании экономики и экологии нет противоречия

- «Сибстекло» увеличило выпуск продукции на 20 %

- Антон Мор: «Для «Сибстекла» развитие производственного потенциала — задача перманентная»

- Катайскому насосному заводу присвоен ESG-индекс

- Рынок упаковки: кто пострадал, а кто выиграл от санкций 2022 года

- О принципах природопользования «Сибстекла» рассказали на Второй сибирской конференции по устойчивому развитию

- Начальник производства «Сибстекла» ответил на «Вопросы по делу» (аудио)

- Ноябрь

- Новосибирские компании проведут новогодние корпоративы в офисах

- В Новосибирске начнет работать самый большой каток

- «Сибстекло» начнет использовать вторичное сырье из Подмосковья

- Инвестиции: как средние компании привлекают финансирование

- Министр спорта Ахапов и другие известные жители Новосибирска рассказали, за кого болеют на чемпионате мира по футболу

- Специалисты «Гидромаша» предлагают уникальные решения для кораблестроения

- На «Сибстекле» отметили профессиональный праздник

- Эдуард Таран поздравил сотрудников ООО «Сибирское стекло» с Днем работника стекольной промышленности

- О возможностях компании «Адаптис» рассказали на форуме FINOPOLIS

- Теперь мы поймем друг друга: ученые создали переводчик для слабослышащих

- «Культура сбора отходов только формируется»

- Большой потенциал в период перемен (видео)

- «Сибстекло» поддержало проект «Все и сразу»

- Облигации «Сибстекла» на ММВБ раскупили за два дня

- РАТМ Холдинг и Металлоинвест будут сотрудничать в импортозамещении

- Разделять, вовлекать и регулировать

- Как изменения в ESG-повестке повлияли на отечественные компании? (видео)

- Катайский насосный завод увеличил выручку на 24 %

- О методах проектирования насосов на «Гидромаше» рассказали на конференции ECOPUMP-RUS’2022

- Декабрь

- Антон Мор вошел в топ упоминаемых персон «Делового квартала»

- «Компания года»/«Персона года». Реальный сектор: перезагрузка промышленного масштаба

- Эдуард Таран поздравляет с наступающим Новым годом и Рождеством

- Виктор Беляев поздравляет с Новым годом и Рождеством

- В Новосибирске предложили распространить промипотеку на индустриальные парки

- Производители стеклотары ждут рекордов

- «АКРА» подтвердило кредитный рейтинг «Сибстекла»

- На КНЗ масштабируют опыт бережливого производства

- Антон Мор: «Мы на год опережаем конкурентов»

- Насосы нарастили инвестиции

- Нацпроект меняет подход к переработке стекла (видео)

- РАТМ Холдинг выбирает генподрядчика строительства промпарка в Курганской области

- Цифровой синхронный переводчик РЖЯ представили кураторам федеральной программы «Приоритет-2030»

- Специалистов Катайского насосного завода удостоили грантов губернатора Курганской области

- Ученые создали синхронный перевод на язык жестов

- ООО «Сибстекло» расширяет базу поставщиков

- Самый большой каток Новосибирска открылся (видео)

- «Когда бы вы знали, из какого сора...» (видео)

- «Сибстекло» вновь поддержало конкурс «Вторая жизнь упаковки»

- Подведены итоги конкурса «Вторая жизнь упаковки» (видео)

- 2021

- Январь

- Роспатент зарегистрировал товарный знак «РИД Групп»

- В Новосибирске прошел один из самых массовых шахматных турниров России

- Февраль

- Главе Минпромторга РФ рассказали о возможностях Катайского насосного завода

- АО «Экран-оптические системы» увеличило поставки продукции в Китай на 72%

- «Катайский насосный завод» освоил выпуск оборудования для флота ГРП

- Представитель АО «Завод «Экран» предложил создать сервис для кооперации резидентов промпаков

- «Сибстекло» рассчитывает увеличить поток стеклобоя, сотрудничая с HoReCa

- Март

- На новой стекловаренной печи «Сибстекла» идут пусконаладочные работы

- Крупнейший новосибирский переработчик стекла привлекает сектор HoReCa к сбору вторсырья (видео)

- ООО «Индустриальный парк «Катайск» приступило к проектированию объектов промпарка

- Суд вновь признал незаконными требования «РЭС» к АО «Завод «Экран»

- Апелляция не признала миллиардные требования энергетиков к заводу «Экран»

- «Сибстекло» планирует увеличить поставки стеклобоя на 20-25%

- Апрель

- За четыре года резиденты промпарка «Экран» получили выручку в размере 23,5 млрд рублей

- РАТМ Холдинг увеличил прибыль от продаж стеклотары на 84%

- АО «Катайский насосный завод» включен в реестр поставщиков ПАО «Транснефть»

- «Сибирское стекло»: рецепты роста вопреки пандемии

- В 2021 году АО «Катайский насосный завод» увеличит выручку на 30%

- Затраты ниже, зарплата - выше

- Май

- Индустриальный рубеж

- Новосибирский бизнес помог Южной Осетии в борьбе с COVID-19

- Президент РАТМ Холдинга поздравил новосибирцев с Днем Победы

- Июнь

- Президент РАТМ Холдинга Эдуард Таран поздравил новосибирцев с Днем города

- На «Спартаке» идет ремонт

- ОАО «Стадион «Спартак» проводит реконструкцию футбольного поля

- В Новосибирской области можно привиться от COVID-19 на рабочем месте и получить отгул

- АО «Катайский насосный завод» обновляет станочный парк

- На «Сибстекле» запустят новый технологический комплекс по обработке стеклобоя

- Президент РАТМ Холдинга Эдуард Таран награжден Орденом Дружбы Республики Южная Осетия

- Эксперты оценили высокий инвестиционный потенциал промпарка «Экран»

- В «Сибирском лучике» дали старт летним каникулам

- Июль

- «Сибстекло»: в рамках «зеленого» курса

- Танцуют от печки: как инвестиции расширили возможности «Сибстекла»

- «Сибстекло» присоединилось к нацпроекту «Производительность труда»

- Новая печь «Сибстекла» вышла на плановую мощность

- Конкуренция за вторсырье набирает обороты

- В ООО «Сибирское стекло» произошли кадровые изменения

- «Сибстекло» готово утилизировать все отходы стекла в Новосибирской области

- Август

- Эдуард Таран поздравил сотрудников с 29-летием РАТМ Холдинга

- «То, что предлагается в культурной сфере Сибири, абсолютно не провинциально»

- Как сделать производство экологичнее

- Ресурс - вторичный, задача - приоритетная

- АО «Катайский насосный завод» увеличил экспортные поставки на четверть

- Отходы в доходы: где покупают ненужное стекло и использованные деревянные поддоны

- Компания «Адаптис» стала резидентом инновационного центра «Сколково»

- Катайский насосный завод увеличил чистую прибыль на 76%

- Сентябрь

- «Сибстекло» вошло в число лидеров ХХV конкурса «За успешное развитие бизнеса в Сибири»

- Вице-президент РАТМ Холдинга вошла в «ТОП-1000» российских менеджеров

- Катайский насосный завод отметил 80-летие

- Катайский насосный завод принимает поздравления с юбилеем

- Эдуард Таран поздравил коллектив КНЗ с 80-летием предприятия

- «Сибирское стекло» выступило партнером Первой сибирской конференции по устойчивому развитию

- В ООО «Сибирское стекло» создан Совет директоров

- Производители стеклотары готовы к кратному увеличению доли отходов стекла в составе сырья

- Антон Мор номинирован на звание «Промышленник года»

- В сертификации индустриальных парков примет участие представитель «РИД Групп»

- РФС подтвердил соответствие футбольного поля «Спартака» требованиям стандарта

- Октябрь

- Стекольные заводы могут использовать до 80% стеклобоя в составе сырья, проблема в том, как его собрать

- Станочник «Сибстекла» вошел число призеров городского конкурса «Лучший по профессии – токарь» (видео)

- Производители стеклотары выступают за утилизацию 100% упаковки с начала 2022 года

- «Сибстекло» готово утилизировать 200 тыс. тонн стекольных отходов в год

- Региональные практики устойчивого развития

- Цели устойчивого развития прописывают для регионального бизнеса

- В Новосибирске прошла конференция AdaptisCon#2

- Формировать культуру ответственного потребления необходимо при активном участии государства

- ИИ - вместо сурдопереводчика. Как 3D-аватар Саша помогает общаться с теми, кто плохо слышит? (видео)

- Ноябрь

- Предприятия Новосибирской области стали участниками нацпроекта «Производительность труда»

- На «Сибстекле» повысят производительность труда (видео)

- Крупнейший за Уралом производитель стеклотары увеличит выпуск продукции

- «Лёд шикарный»: новосибирцы оценили каток на стадионе «Спартак» (видео)

- Горячий цех: самую легкую бутылку в России будет выпускать новосибирский завод (видео)

- «Сибстекло», AB InBev Efes и региональный Минпромторг подписали «зеленое» соглашение о сотрудничестве

- На стадионе «Спартак» начнет работать самый большой в Новосибирске ледовый каток

- «Сибстекло» выступило партнером конкурса «Вторая жизнь упаковки»

- Сварщик «Сибстекла» стал бронзовым призером городского конкурса профмастерства

- На «Сибстекле» чествовали лучших сотрудников

- Эдуард Таран поздравил сотрудников «Сибстекла» с профессиональным праздником

- Индустриальный парк «Экран» подтвердил соответствие национальному стандарту

- На «Сибстекле» приступают к диагностике производственных процессов в рамках нацпроекта «Производительность труда»

- Производителям расширяют ответственность, а переработчикам — рынок

- Декабрь

- Эдуард Таран поздравил коллег и партнёров с Новым годом

- Производить больше, используя меньше

- «Компания года»/«Персона года» — 2021. Промышленность: нарастить объёмы и диверсифицировать производство

- «Сибстеклу» присвоили кредитный рейтинг

- РАТМ Холдинг поддержал Всероссийский турнир по фехтованию на призы Станислава Позднякова

- Резиденты StartHub.Moscow получили гранты на сумму один миллион рублей

- ООО «Сибстекло» и Всероссийское общество глухих подписали соглашение о сотрудничестве

- Гендиректор «Сибстекла» Антон Мор стал «Промышленником года»

- Эдуард Таран поздравил коллектив ОАО «НПО «Гидромаш» с юбилеем предприятия

- 2020

- Январь

- Бизнес-вектор. Рынок упаковочных материалов в России (видео)

- АО «Завод «Экран» создает «РИД Групп»

- Кинопроект «Снежные призраки» поддержал Василий Лановой (видео)

- Февраль

- АО «Катайский насосный завод» увеличило выручку от продажи насосов на 24%

- В индустриальном парке «РИД Катайск» обеспечат условия для создания насосного кластера

- Новосибирский завод откроет пункты приема стеклотары (видео)

- Генсовет Ассамблеи народов Евразии поддержал проведение Евразийских игр

- «Запуск новой печи станет знаковым событием для отрасли»

- «Нужно менять парадигму мышления»

- Резиденты индустриального парка «РИД Экран» удвоили налоговые отчисления

- Представитель АО «Завод «Экран» предложил изменить закон «О промышленной политике в РФ»

- Март

- Купим много стеклобоя

- Производители упаковки выступают за самостоятельную реализацию РОП

- Кризис плюс карантин. Бизнес в шоке

- Каникулы трудового режима

- Новые правила утилизации отходов возмутили предпринимателей (видео)

- Гендиректор «Сибстекла»: государство должно изменить подходы к бизнесу

- АО «КНЗ» оказал поддержку клубу Федерации каратэ киокусинкай Курганской области

- Генеральный директор ООО «Сибстекло» выступил за самостоятельную реализацию РОП

- Промпарк «РИД Катайск» включили в программу социально-экономического развития Курганской области

- Апрель

- РАТМ Холдинг приобрел экспресс-анализатор газов крови для городской инфекционной больницы №1

- Благотворительному фонду «ЖИВИ» исполнилось 7 лет

- РАТМ Холдинг увеличил прибыль от реализации стеклотары на 59%

- Представитель АО «Завод «Экран» предложил поддержать участников парковых проектов на период арендных каникул

- Как в пандемию работают промышленные предприятия Новосибирской области

- Представителей АО «КНЗ» включили в рабочую группу Минпромторга РФ

- «Двадцать первый век продолжает бросать вызовы, я желаю нам всем удачи!»

- Май

- Эдуард Таран принял участие в онлайн-встрече, посвященной трехлетию Ассамблеи народов Евразии

- Какие технологии вы считаете наиболее заслуживающими внимания?

- РАТМ Холдинг увеличил прибыль от продажи стеклотары более чем в 1,5 раза

- Минпромторг РФ призвал региональные власти поддержать индустриальные парки

- Эдуард Таран поздравил новосибирцев с Днем Победы

- Состоялась премьера фильма «Снежные призраки»

- Июнь

- Сбережение финансов

- Не место отдыха

- Генеральным директором ООО «РИД ГРУПП СТОЛИЦА» назначен Данияр Сафиуллин

- Губернатор Новосибирской области оценил производственные возможности «Сибстекла»

- В Новосибирске расширяют производство бутылок (видео)

- РАТМ Холдинг стал корпоративным членом Ассоциации менеджеров России

- Июль

- ООО «Сибстекло» ищет возможности увеличить поток стеклобоя

- ОАО «НПО «ГИДРОМАШ» вновь подтвердило статус «Промышленного комплекса г. Москвы»

- На «Сибстекле» будут выпускать стеклотару зеленого цвета

- Испытательную лабораторию «КНЗ» аккредитуют в Росатоме

- «Катайский насосный завод» будет поставлять насосы для АЭС «Аккую» в Турцию

- Накачают вместе

- Август

- Работа над выбросами: Что делают новосибирские предприятия для защиты экологии

- Сибирская промышленность: догнать ушедший год

- Эдуард Таран поздравил сотрудников РАТМ Холдинга с 28-летием компании

- Испытательная лаборатория АО «Катайский насосный завод» аккредитована в госкорпорации «Росатом»

- Вместо соды и песка

- ООО «Сибирское стекло» присоединилось к Союзу российских пивоваров

- АО «Завод «Экран» продолжит управлять промплощадкой ОАО «Сибэлектротерм»

- «Сибстекло» развивает сотрудничество с вузами Томска в рамках проекта по производству соды

- Сентябрь

- АО «Экран-оптические системы» повысит производительность труда на 30%

- На «ЭОСе» поднимут производительность труда (видео)

- Бережливое производство будут внедрять на заводе «Экран-оптические системы» (видео)

- «Сибстекло» привлечет 125 млн рублей через размещение облигаций на ММВБ

- Участие в нацпроекте позволило «КНЗ» поднять производительность труда

- EBITDA стеклотарного бизнеса РАТМ Холдинга выросла в 1,6 раза

- Чистая прибыль АО «Катайский насосный завод» увеличилась в 3,4 раза

- Разделяй и властвуй

- Выручка АО «Экран-оптические системы» по итогам года составит 750-800 млн рублей

- На «КНЗ» ввели в эксплуатацию децентрализованную систему производства сжатого воздуха

- Проект РАТМ Холдинга по производству соды одобрили на инвестсовете Новосибирской области

- Туда сода

- Энтузиазм есть, стимула нет

- Октябрь

- На «Катайском насосном заводе» усовершенствовали процесс регенерации песка

- Ценные бумаги ООО «Сибстекло» торгуются выше номинала

- РАТМ Холдинг и АО «Завод «Экран» обратились в Следственный комитет РФ и Генеральную прокуратуру РФ

- Облигации ООО «Сибстекло» раскупили на ММВБ за несколько часов

- Фильм «Снежные призраки» победил на Международном телефестивале «Вечный огонь»

- Ноябрь

- Оператор фильма «Снежные призраки» получил ТЭФИ

- Самый большой в Новосибирске каток открылся (видео)

- Самый большой каток открылся в Новосибирске (видео)

- На «Сибирском стекле» открыли «Галерею славы»

- На стадионе «Спартак» открывают ледовый каток

- Эдуард Таран поздравил сотрудников ООО «Сибирское стекло» с профессиональным праздником

- «Статус управляющей компании обязывает гарантировать стабильность»

- Объемы экспорта «Катайского насосного завода» должны вырасти на 20%

- ООО «Сибирское стекло» выплатило первый купон по облигациям

- Декабрь

- «Кто-то где-то уже съел летучую мышь — и все планы превращаются в иллюзии»

- Эдуард Таран поздравил коллег и партнеров с Новым годом и Рождеством

- Мы готовы ответить на любые вызовы времени

- Минспорт России и РФС заключили Соглашение о развитии футбола с Новосибирской областью

- «Сибирская содовая компания» получила право воспользоваться механизмом СПИК 2.0

- «Катайский насосный завод» наращивает сотрудничество с атомщиками

- С чем связан рост EBITDA стеклотарного бизнеса РАТМ Холдинга до ₱1 млрд

- Эдуард Таран переизбран на пост президента НОФФ

- EBITDA стеклотарного бизнеса РАТМ Холдинга вырастет до 1 млрд рублей

- Индустриальный парк «Экран» подтвердил класс А

- 2019

- Январь

- АО «Завод «Экран» намерено взыскать с ОАО «Новосибирскэнергосбыт» 769 млн рублей

- Облегчить надзор гильотиной

- На доброе дело не жалко

- Февраль

- В Новосибирске определили победителя регионального этапа «Белой ладьи»

- Промышленные лидеры–экспортеры Новосибирска

- «Это работает!», стекло (видео)

- ООО «Сибирское стекло» запустило пятую линию по производству облегченной бутылки

- «Стеклотарные заводы рассчитывают на структурные изменения»

- Резиденты промпарка «ЭКРАН» получили выручку в размере 5,3 млрд рублей

- «Необходима консолидация производителей тарного стекла»

- Март

- АО «Завод «Экран» формирует собственную систему сбора и сортировки стеклобоя

- ОАО «НПО «Гидромаш» подтвердило статус промышленного комплекса

- Количество рейтинговых шахматистов в Новосибирской области превысило 7 тыс. человек

- «Цифровой мир — это не завтра, а вчера»

- В АО «Экран-оптические системы» подвели итоги работы за 2018 год

- НОФФ отчиталась о результатах работы за 2017-2018 годы

- Апрель

- АО «Завод «Экран» и ООО «Сибстекло» приглашают на работу выпускников вузов и колледжей

- «Экран» отметил 65-летие

- «Экран» принимает поздравления с юбилеем от отраслевого сообщества

- Якорные резиденты индустриального парка «ЭКРАН» вошли в Национальный Реестр «Ведущие промышленные предприятия России»

- Упаковать в промпарк

- Производство облегченной бутылки увеличилось в 1,5 раза

- Эдуард Таран поздравил сотрудников «Экрана» с 65-летием предприятия

- МФЦ Томской области подключились к диспетчерскому центру «Сурдофон» (видео)

- Объяснят на пальцах: в городских отделениях МФЦ появился «Сурдофон» (видео)

- За стеклом

- Диспетчерский центр ООО «Сурдофон» начал обслуживать клиентов томских МФЦ

- Кубок мэра Новосибирска по шахматам выиграла команда спортивной школы ТЭИС

- Май

- EBITDA стеклотарного бизнеса АО «Завод «Экран» выросла на 41%

- Проверено временем: в России предложили возродить прием стеклотары (видео)

- Бизнес-ланч с лазоревым драконом

- Совет директоров АО «Завод «Экран» возглавил Константин Корсунь

- РАТМ Холдинг и фонд «ЖИВИ» поздравили «лучиков» с началом каникул

- АО «Экран-оптические системы» вошло в число лучших экспортеров

- Студентам из Германии рассказали, как делают стеклотару

- Итоги Командного чемпионата России по шахматам: «Сибирь» удержалась в премьер-лиге, сборная НГТУ-НЭТИ попала в десятку

- Президент РАТМ Холдинга поздравил сотрудников с Днем Победы

- Июнь

- «Национальная стекольная компания» займется консолидацией производителей тарного стекла

- На «Экране» создали футбольную команду

- Команда новосибирских школьников стала бронзовым призером финального этапа «Белой ладьи»

- Стандартная модель (видео)

- Стеклянные бутылки вновь начнут принимать в Новосибирске (видео)

- Июль

- «ЭКРАН» принимает участие в развитии законодательства, регулирующего деятельность промпарков

- Стадион «Спартак» стал площадкой для межрегиональных соревнований МЧС России

- АО «Завод «Экран» возглавил Александр Журавлев

- Август

- АО «Завод «Экран» и правительство Курганской области договорились о сотрудничестве

- В Катайске появится индустриальный парк (видео)

- ИФП СО РАН и «Экран-оптические системы» запустят установку для производства гетероструктур

- Катайский насосный завод увеличит объемы производства (видео)

- В индустриальном парке «ЭКРАН» построят новую стекловаренную печь

- Эдуард Таран поздравил сотрудников РАТМ Холдинга с 27-летием компании

- Эдуарда Тарана поблагодарили за поддержку визита делегации РПЦ в Линдау

- Селфи с гигантом

- Главе Курганской области рассказали о возможностях Катайского насосного завода

- РАТМ Холдинг стал официальным партнером кинопроекта «Снежные призраки»

- Сентябрь

- Мусор на продажу

- «Стекольщики выходят из кризиса»

- В промпарке «ЭКРАН» приступили к первому этапу реализации новой стратегии энергоснабжения

- Крупный производитель стекла может построить завод по технологии ТГУ

- «Умные» остановки в Новосибирске оснастят сурдофонами (видео)

- На «Технопроме-2019» рассказали о соглашениях по внедрению инноваций (видео)

- «Умные» остановки Новосибирска оснастят системами сурдоперевода

- Сервис «Сурдофон» появится на «умных остановках» в Новосибирске

- АО «Экран-оптические системы» представило свои изделия на крупнейшей отраслевой выставке в Китае

- Охота на стекло

- К концу 2019 года «Сибстекло» почти в два раза увеличит выпуск облегченной бутылки

- На «Сибстекле» прошла экскурсия для экоактивистов

- Эко-блогеры призывают новосибирцев к раздельному сбору отходов (видео)

- EBITDA стеклотарного бизнеса выросла на 33%

- АО «Завод «Экран» продолжит реализацию паркового проекта на «Сибэлектротерме»

- Генеральным директором АО «КНЗ» назначен Анатолий Зуев

- РАТМ Холдинг поздравил «Сибирский лучик» с Днем знаний

- Октябрь

- Участников конференции «Секреты сервиса» научили объясняться на пальцах с особенными клиентами

- «Мы готовы объяснять все свои действия…»

- Верховный суд встал на сторону АО «Завод «Экран» в деле о провалах напряжения

- Управляющая компания и резиденты индустриального парка «ЭКРАН» присоединились к общегородскому субботнику

- «Все понятно и прозрачно»

- АО «Экран-оптические системы» присоединилось к нацпроекту «Производительность труда и поддержка занятости»

- В Новосибирске запустили промышленное производство полупроводников (видео)

- В Куйбышеве прошел отбор талантливых детей для участия в профильной смене «Альтаира»

- АО «Экран-оптические системы» запустило первое в России промпроизводство наногетероструктур на основе арсенида галлия

- Индустрия приценивается к IoT

- Ситуация на промплощадке ОАО «Сибэлектротерм» развивается в правовом поле

- Ноябрь

- EBITDA стеклотарного бизнеса РАТМ Холдинга увеличилась в два раза

- Эдуарда Тарана удостоили медали «За вклад в укрепление межрелигиозного мира и согласия»

- Первую умную остановку с сурдопереводом открыли в Новосибирске (видео)

- Сезон любителей коньков официально открыли в Новосибирске (видео)

- ООО «Гласс Рециклинг» установило контейнеры для раздельного сбора отходов в Томске

- На «Спартаке» открывают ледовый каток

- Эдуард Таран поздравил сотрудников ООО «Сибстекло» с профессиональным праздником

- «Сибстекло» поручило томским ученым стабилизировать качество соды из озерного сырья

- Рабочим «Сибстекла» предлагают директорские зарплаты

- Западные технологии на российскую действительность

- Томичи с нарушением слуха активно используют сурдофоны в многофункциональных центрах

- Валерию Гугучкину присвоено звание «Заслуженный работник промышленности Новосибирской области»

- ООО «Сурдофон» обеспечил сурдоперевод на форуме Общественной палаты России

- Предполагаемый объем инвестиций в развитие промпарка на территории АО «КНЗ» составит 315 млн рублей

- Декабрь

- АО «Завод «Экран» лоббирует льготы для индустриальных парков

- Эдуард Таран поздравил коллектив РАТМ Холдинга с Новым годом

- РАТМ Холдинг осваивает научный подход к промышленности

- Обновить драйверы

- Очевидным драйвером роста является микроэлектроника

- Экоактивистам показали, как перерабатывают отходы стекла на «Сибстекле»

- На XII Благотворительном аукционе «ЖИВИ» собрали 7,89 млн рублей

- Эдуарда Тарана поблагодарили за поддержку кинопроекта «Снежные призраки»

- На «Катайском насосном заводе» открывают новые рабочие места

- Вклад в свои ворота

- 2018

- Январь

- Аркадий Дворкович сыграл в футбол на стадионе ЦСП «Заря»

- Благотворители фонда «ЖИВИ» помогли исполнить новогодние желания пациентов Детского онкоцентра

- «Сурдофон» запустил диспетчерский центр в Москве

- В Новосибирске состоялась восьмая сессия гроссмейстерского центра «Сибирь»

- Февраль

- Производители стеклянной тары объединились в Ассоциацию

- Расширяя горизонты

- При поддержке РАТМ Холдинга в Новосибирске прошел областной этап турнира «Белая ладья»

- Андрей Яковлев: «Экран» выходит на новый уровень

- Круг участников «Белой ладьи» расширился (видео)

- Информационную систему Сурдофон™ представили министру труда РФ

- Простая наука – слышать друг друга (видео)

- Мэр Новосибирска Анатолий Локоть оценил производственные возможности ЭОСа

- Догнать и перегнать (видео)

- РАТМ Холдинг готов бороться с Китаем

- АО «Экран-оптические системы» инвестирует в новое производство 350 млн рублей

- Эдуард Таран поддержал визит делегации ИППО в Италию

- Март

- Эдуард Таран награжден медалью святителя Марка Эфесского II степени

- EBITDA стеклотарного бизнеса АО «Завод «Экран» выросла на 23%

- Мэру Новосибирска рассказали о перспективах промпарка «ЭКРАН»

- На шести избирательных участках в день выборов Президента РФ используют систему Сурдофон™

- В промпарке «ЭКРАН» развивают промышленную кооперацию (видео)

- На «Экране» развивают brownfield (видео)

- «Экран»: ставка на инновации

- На «Спартаке» состоялся праздник «ЖИВИтельный лед» (видео)

- В индустриальном парке «ЭКРАН» запустили промышленное производство стеклотары с нанонапылением

- Павел Бобошик. Прозрачный бизнес

- Апрель

- Шахматная «Сибирь» поедет на Командный чемпионат России в обновленном составе

- Кубок мэра Новосибирска по шахматам выиграла команда Октябрьского района

- АПСТ подписала соглашение с Союзом российских пивоваров

- Компания «Сурдофон» открыла «Сурдоакадемию»

- Компания «Сурдофон» приняла участие в форуме «Городские технологии»

- ООО «Сибирское стекло» получит поддержку Фонда развития промышленности

- Диспетчерский центр удаленного перевода РЖЯ в Новосибирске продляет время работы

- Май

- РАТМ Холдинг поздравил воспитанников «Сибирского лучика» с Днем защиты детей

- В I квартале стеклотарные предприятия РАТМ Холдинга увеличили выпуск продукции на 22%

- Мусор — как сырье: новая идеология и новые подходы

- Индустриальный парк «ЭКРАН» подтвердил класс ВВ

- АО «Экран-оптические системы» вновь стало лауреатом конкурса «Золотой Меркурий»

- ЗАО «Экран-Энергия» направит на подготовку к следующему отопительному сезону более 10 млн рублей

- У шахматистов клуба «Сибирь» выросли рейтинги

- На Командном чемпионате России по шахматам сборная «Сибирь» выиграла путевку на Еврокубок

- Командный чемпионат России по шахматам: у «Сибири» 6 очков

- Командный чемпионат России по шахматам: «Сибирь» делит 2-3 место в турнирной таблице

- Июнь

- Первые школьные учителя по шахматам получили дипломы в Новосибирске (видео)

- АО «Экран-оптические системы» вновь удостоен «Новосибирской марки»

- «Шведки» и квест: новосибирские шахматисты отметили День города

- Эдуард Таран поздравил жителей Новосибирска с юбилеем города

- Производство на подъеме

- «Новосибирская область должна быть в пятерке регионов — лидеров России по инвестициям»

- Сибирский завод стекла более чем в 30 раз увеличит выпуск облегченной бутылки

- ООО «Сибирское стекло» запустило четвертую линию по производству облегченной бутылки

- На площадке ЗАО «Катайский насосный завод» создадут индустриальный парк

- Эдуарда Тарана наградили Почетным знаком памяти Великого князя Сергия Александровича

- Индустриальный парк «ЭКРАН» аккредитован в реестре Минпромторга РФ

- Благотворительный фонд «ЖИВИ» открыл интерактивное пространство в Детском онкоцентре

- Июль

- Врио губернатора Новосибирской области Андрею Травникову рассказали о перспективах «Сибирского стекла»

- В банках теперь работают сурдопереводчики (видео)

- «Сибирское стекло» укрепилось нанотрубками и господдержкой

- В челябинских офисах Сбербанка впервые начали использовать дистанционный сурдоперевод

- Мощность стекловаренной печи №4 после реконструкции увеличилась в полтора раза

- Андрей Травников на «Экране»: «Для компаний-резидентов индустриального парка будут расширены меры поддержки» (видео)

- Мир стеклянной тары (видео)

- Время и стекло (видео)

- Стекло дуется из-за алкоголя

- Диспетчерский центр ООО «Сурдофон» приступил к обслуживанию клиентов Сбербанка с нарушениями слуха

- Отрегулируй это

- АО «Экран-оптические системы» вошло в число лучших предприятий Новосибирской области

- Август

- Подведены итоги Кубка губернатора Новосибирской области по шахматам, состоявшегося при поддержке РАТМ Холдинга

- Павел Бобошик предложил скорректировать меры господдержки промпарков

- «Сибстекло» инициирует проект, призванный защитить рынок от контрафакта

- АО «Завод «Экран» предлагает использовать плазмотрон для производства стекла

- АО «Завод «Экран» планирует развивать месторождение природной соды на Алтае

- Эксперты считают драйверами развития Новосибирской области медицину и электронику

- Эдуард Таран поздравил сотрудников РАТМ Холдинга с 26-летием компании

- РАТМ Холдинг поддержал проведение Кубка губернатора Новосибирской области по шахматам

- В Новосибирске стартовали два крупных шахматных турнира (видео)

- В Новосибирске открыли шахматные соревнования на Кубок губернатора (видео)

- Андрей Травников поблагодарил Эдуарда Тарана за развитие шахмат

- ООО «Сибирское стекло» выходит на рынок облигаций

- Сбербанк для каждого (видео)

- Для слабослышащих москвичей появилась новая банковская услуга – удаленный сурдоперевод (видео)

- Сбербанк во Владивостоке предлагает клиентам с нарушениями слуха услуги видеосурдоперевода

- Сервис сурдоперевода появился в хабаровских отделениях «Сбербанка» (видео)

- В Сбербанке запустили уникальный сервис видеосурдоперевода (видео)

- Говорить на одном языке (видео)

- Энергия мусорного ведра

- Доступный для каждого: Сбербанк первым в России запустил сервис видеосурдоперевода для людей с нарушениями слуха

- В Сбербанке появились сурдопереводчики (видео)

- Найти общий язык (видео)

- НАНО ДЛЯ СТЕКЛА

- Сентябрь

- Андрей Яковлев: «Расстановка сил изменится в нашу пользу»

- К 2020 году ООО «Сибирское стекло» планирует увеличить выпуск стеклотары в 1,5 раза

- Регион благоприятного будущего

- Президент РАТМ Холдинга оказал содействие участию делегации МСР в заседании ОБСЕ

- «Чешско-сибирский тележурнал» №1 (видео)

- В офисах Сбербанка появилась услуга сурдоперевода

- ООО «Сибирское стекло» увеличило выпуск стеклотары на 15%

- РАТМ Холдинг и Благотворительный фонд «ЖИВИ» поздравили «сибирских лучиков» с началом учебного года

- Октябрь

- Новосибирская шахматистка вошла в ТОП-10 на юношеском Первенстве мира

- На ярмарке вакансий в НГТУ представили карьерные перспективы в компании «Сибстекло»

- Шахматная «Сибирь» завоевала «бронзу» в Командном чемпионате России по блицу

- «Экран-Энергия» требует от «СИБЭКО» рассчитаться за тепловую энергию

- В рамках первого выпуска биржевых облигаций «Сибстекло» привлечет 200 млн рублей

- Компания «Сурдофон» получит поддержку от мэрии Новосибирска

- Ноябрь

- Сурдофон и мнемосхема: разработки для инвалидов показали в Новосибирске (видео)

- Выручка ООО «Сибстекло» увеличилась на 7%

- Инвестиции приносят прибыль

- Первый каток открыт: новосибирцы пробуют лёд на стадионе «Спартак» (видео)

- В АО «Завод «Экран» произошли кадровые изменения

- Эдуард Таран поздравил сотрудников АО «Завод «Экран» и ООО «Сибстекло» с Днем работника стекольной промышленности

- Ледовый каток на стадионе «Спартак» откроют 17 ноября

- В одной лодке

- Подведены итоги детского Первенства СФО: у новосибирцев пять медалей

- Парковые проекты АО «Завод «Экран» представили на Совете по инвестициям

- Техничный под Cat

- Декабрь

- РАТМ Холдинг и Благотворительный фонд «ЖИВИ» поздравили школьников из «Сибирского лучика» с Новым годом

- Вскрываем карты, господа

- Президент РАТМ Холдинга Эдуард Таран поздравил сотрудников с Новым годом

- На ХI Рождественском аукционе «Живи» собрали 8,3 млн рублей

- «В 2019 году вернемся к планам консолидировать отрасль»

- На катке «Спартака» заработал бесплатный wi-fi

- Патриарх Кирилл поблагодарил Эдуарда Тарана за поддержку МСР

- 2017

- Январь

- В Новосибирске завершился региональный этап «Белой ладьи»

- При поддержке РАТМ Холдинга в НГТУ стартовал региональный этап «Белой ладьи»

- Тихие игры в библиотеке (видео)

- В Новосибирске начался региональный этап турнира «Белая ладья» (видео)

- Шах и мат (видео)

- Ваш ход (видео)

- Плюс 9% в производстве

- Объемы производства стеклотары на предприятиях РАТМ Холдинга достигли рекордных показателей

- Февраль

- Патриарх Кирилл поблагодарил Эдуарда Тарана за поддержку Межрелигиозного совета России

- Стекольный завод РАТМ Холдинга отсудил у Magneco Metrel, Ink. 80 млн рублей

- В музеях Новосибирска продолжают играть в шахматы

- Март

- Эдуард Таран окажет поддержку международной деятельности МСР

- РАТМ Холдинг стал партнером шахматного направления в Образовательном центре «Сириус» в Сочи

- В коррекционной школе начали эксперимент с использованием «Сурдофона» (видео)

- РАТМ Холдинг стал генеральным партнером проекта «Сибирь.ПРО»

- РАТМ Холдинг поддержал турнир «Шахматный Новосибирск»

- Андрей Яковлев: «Работаем 24 часа в сутки, 365 дней в году»

- Специалисты ООО «Сурдофон» адаптировали для айфона «куклу»-переводчика РЖЯ

- Систему «Сурдофон» используют в коррекционном образовании

- Андрей Яковлев: «Мы обеспечиваем сервис, качество и конкурентные цены»

- Стеклотарные предприятия РАТМ Холдинга увеличили выручку на 40%

- Апрель

- Разработку специалистов УК «Ломоносов Капитал» установят в мэрии

- В центре внимания – технологии Smart City (видео)

- Сборная «Сибирь» примет участие в Командном чемпионате России по шахматам

- Председатель Совета директоров АО «Завод «Экран» предложил включить промышленные предприятия в систему обращения с отходами

- «Экран» планирует приобрести имущество «Северского стекольного завода»

- Индустриальный парк «Экран» проходит аккредитацию в Минпромторге России

- На бизнес-ринге DK.RU обсудили стимулы к развитию промпарков

- Как превратить мусор в сырье?

- Павел Бобошик: «Промпарки – это не инструмент выбивания денег из госбюджета»

- Процентная ставка: от ЦБ до реального бизнеса

- Андрей Яковлев: «Перспективы обнадеживают»

- Команда ООО УК «Ломоносов Капитал» выиграла Сибирский шахматный турнир «IТ-король»

- РАТМ Холдинг и АО «Завод «Экран» стали обладателями премии «Бизнес-проект года»

- Май

- Стадион «Спартак» принял участие в музейной ночи

- В Сбербанке начали тестировать «Сурдофон»

- АО «Экран-оптические системы» признан лучшим экспортно-ориентированным наукоемким предприятием

- В музейную ночь на Красном проспекте вновь сыграли в шахматы

- В I квартале стеклотарные предприятия РАТМ Холдинга увеличили выручку на 67%

- В Новосибирске тестируют новый банковский сервис для слабослышащих

- «Сибирь – Сириус»: когда звезды сошлись

- Команда Крамника досрочно выиграла в Сочи чемпионат России по шахматам (видео)

- «Сибирь-Сириус» выиграл чемпионат России по шахматам

- Золотой реванш: шахматная «Сибирь» добилась звания чемпиона России

- Эдуард Таран оказал поддержку издательской деятельности МСР

- В Сочи завершился Командный чемпионат России по шахматам (видео)

- Владимир Крамник: «Таких условий для занятий шахматами нет нигде в мире»

- Крамник привел «Сибирь-Сириус» к чемпионству

- «Сириус» сверкнул с Крамником

- Командный чемпионат России по шахматам: «Сибирь» одержала победу над «Медным всадником»

- Эдуард Таран: «Буду рад, если обладателем короны станет воспитанник «Сириуса»

- Командный чемпионат России по шахматам: «Сибирь» вышла в лидеры

- Власть и бизнес обсудили интересы в экологической сфере

- «Если я устал, значит, делал что-то не так»

- В Новосибирске впервые прошел Кубок мэра по шахматам

- Командный чемпионат России по шахматам: «Сибирь» выиграла у «Ладьи»

- Июнь

- В Новосибирске подводят итоги конкурса на лучшее преподавание шахмат в школах

- На промплощадке АО «Завод «Экран» запустили третью линию по производству облегченной бутылки

- В День города новосибирцы сыграли в шахматы на 124 досках

- Новосибирские теннисисты завоевали 12 медалей на турнире SIBERIAN OPEN 2017

- Эдуард Таран поддержал участие представителей РПЦ в совещании ОБСЕ

- Кто уедет с призовыми? (видео)

- ОПК переориентируют на «гражданку»

- РАТМ Холдинг вошел в Ассоциацию индустриальных парков

- Как нанести точный удар и не получить солнечный (видео)

- АО «Экран-оптические системы» получило 12-ую «Новосибирскую марку»

- В Новосибирске стартует турнир по теннису SIBERIAN OPEN 2017

- АО «Экран-оптические системы» подтвердило звание «Предприятие высокой социальной ответственности»

- Июль

- За два года приложение «Сурдофон» скачали более 70 тыс. раз

- ЗОЖ отбрасывает тень

- При поддержке РАТМ Холдинга прошел XXIII Международный шахматный фестиваль «Маэстро»

- При поддержке РАТМ Холдинга прошел фестиваль «ШАХМАТНАЯ ЛИГА»

- Что день грядущий нам готовит

- Предприятиям РАТМ Холдинга присвоен статус «Надежный партнер»

- АО «Завод «Экран» вошел в ТОП-31 крупнейших новосибирских компаний

- Индустриальному парку «ЭКРАН» присвоен класс ВВ

- Август

- В Новосибирске назвали лучших шахматистов среди студентов российских вузов

- Прибыль от продажи стеклотары под брендом «Экран» выросла на 23%

- Эдуард Таран поздравил сотрудников РАТМ Холдинга с юбилеем компании

- Незабытые лазареты: в Новосибирске установили мемориальные доски в память о воинах-сибиряках (видео)

- Кто станет чемпионом страны по шахматам среди студентов? (видео)

- При поддержке РАТМ Холдинга стартовали Всероссийские студенческие соревнования по шахматам

- При поддержке РАТМ Холдинга увековечили память воинов, получивших ранения во время Первой и Второй мировых войн

- В Новосибирске стартовал Всероссийский студенческий чемпионат по шахматам (видео)

- В НГТУ определят лучшего шахматиста среди российских студентов (видео)

- Борьба на досках (видео)

- Новосибирск впервые принимает Всероссийские шахматные соревнования среди студентов (видео)

- Стадион «Спартак» отметил 90-летний юбилей

- День физкультурника совпал с юбилеем стадиона «Спартак» (видео)

- Новосибирскому стадиону «Спартак» исполнилось 90 лет (видео)

- Буклет к 90-летнему юбилею стадиона «Спартак»

- Стадион «Спартак» отмечает 90-летие (видео)

- Вторая жизнь бутылки

- Сдаем бутылки: эксперты оценили перспективы массового сбора стеклотары

- Катайский насосный завод начал получать прибыль (видео)

- Катайский насосный завод планирует нарастить выпуск продукции в 1,5 раза

- Сентябрь

- Эдуард Таран поддержал визит делегации ИППО в Ливан

- Убытки стеклотарных предприятий РАТМ Холдинга из-за аварии на линии электропередач могут составить 66 млн рублей

- Круговорот стекла в стране

- Сбербанк протестировал «Сурдофон»

- Профдефицит

- Интересы бизнеса в интересах общества

- Сурдофон™ представили на Всемирном конгрессе людей с ограниченными возможностями

- РАТМ Холдинг и Благотворительный фонд «ЖИВИ» поздравили с Днем знаний воспитанников «Сибирского лучика»

- Октябрь

- АО «Завод «Экран» планирует строительство собственной генерации

- РАТМ Холдинг принял участие в награждении победителей конкурса «Сибирь.ПРО»

- Парковый паритет

- Эдуард Таран принял участие в заседании Президиума МСР

- Группа компаний «Экран» объявила о предстоящем капремонте стекловаренной печи №4

- Доходные отходы: почему переработка вторсырья в России низкорентабельна

- Сурдофон™ представили Святейшему Патриарху Кириллу

- Подведены итоги работы НОФФ за девять месяцев 2017 года

- АО «Завод «Экран» принял участие в форуме InPark-2017

- Названы имена победителей конкурса «Сибирь.ПРО» в «промышленной» номинации РАТМ Холдинга

- Стеклотарные предприятия РАТМ Холдинга в 2017 году планируют увеличить выручку по РСБУ почти на четверть

- Ноябрь

- НПО «Гидромаш» присвоен статус промышленного комплекса

- На «Экране» начали использовать дымовые газы для теплоснабжения

- РАТМ Холдинг выступил официальным партнером форума «СибЭкоПром–2017»

- Производство — «в зоне комфорта»

- НОФФ получит президентский грант

- Первый каток залили в Новосибирске (видео)

- В одной из аптек Новосибирска установили «Сурдофон» (видео)

- На «Экране» готовы удвоить переработку стеклобоя

- На стадионе «Спартак» 24 ноября начнет работать ледовый каток

- Эдуард Таран поздравил сотрудников «Экрана» с Днем работника стекольной промышленности

- ОАО «НПО «ГИДРОМАШ» получит статус «Промышленного комплекса г. Москвы»

- ООО «Сурдофон» приняло участие в выставке «ИнваЭкспо»

- При поддержке РАТМ Холдинга в Новосибирске впервые прошел День шахмат

- В Новосибирске подвели итоги Первенства СФО по шахматам

- АО «Завод «Экран» заключило соглашение о намерениях в отношении пивной упаковки

- Участников СибПроФорума-2017 пригласили в индустриальный парк «ЭКРАН»

- Павел Бобошик: чем можно и нельзя управлять? (видео)

- В Новосибирске стартовало Первенство СФО по шахматам

- «Аптеку №1» подключили к системе Сурдофон™ (видео)

- К системе Сурдофон™ присоединилась «Новосибирская аптечная сеть»

- Декабрь

- Эдуард Таран: «Жизнь не стоит на месте, и мы стремимся соответствовать...»

- РАТМ Холдинг и Благотворительный фонд «ЖИВИ» поздравили воспитанников «Сибирского лучика» с Новым годом

- Эдуард Таран поздравил сотрудников РАТМ Холдинга с Новым годом

- Инфляцию удалось удержать

- Вам чем год запомнился?

- АО «Завод «Экран» вновь стало лауреатом конкурса «Новосибирская марка»

- Стеклотарные предприятия РАТМ Холдинга увеличили прибыль от реализации своей продукции на 40%

- АО «Экран-оптические системы» названо «Лучшим экспортером Новосибирской области»

- На Х Рождественском благотворительном аукционе «ЖИВИ» собрана рекордная сумма – 13 894 500 рублей

- В Казахстане приземлился спускаемый аппарат космического корабля «Союз МС-05»

- АО «Экран-оптические системы» наградили за работу с молодежью

- Культура обращения

- Полетели на воркаут

- 2016

- Январь

- Благотворительный фонд «ЖИВИ» приобрел портативный цифровой ультразвуковой сканер для Новосибирского детского онкоцентра

- В котельной ЗАО «Экран–Энергия» внедрили автоматизированную систему управления технологическим процессом

- В 2016 году на промплощадке «Экрана» объемы производства стеклотары вырастут на 25%

- В Новосибирске состоялся теннисный турнир «Рождественский РДК Cup»

- Февраль

- Эдуард Таран: «Для меня спорт — не бизнес»

- В Новосибирской области завершился региональный этап «Белой ладьи»

- На «Экране» прошли занятия «Школы деловой журналистики»

- Эдуард Таран: «Надеюсь, «Стратегия 2030» будет максимально конкретной»

- Путь к импортозамещению лежит через Катайск

- Эдуард Таран вошел в состав Попечительского Совета Российской шахматной федерации

- Кто поедет в Сочи? (видео)

- При поддержке РАТМ Холдинга в Новосибирске стартовала «Белая ладья»

- «Экран–оптические системы» увеличит объемы экспорта на 20-30%

- Президентом НОФФ стал известный предприниматель Эдуард Таран (видео)

- Новосибирская областная федерация футбола выбрала президента (видео)

- Эдуард Таран единогласно избран президентом Новосибирской областной федерации футбола

- К проекту «Я читаю сейчас» присоединился радиоканал «Слово» (аудио)

- Инвестпроект в сфере электронной оптики поддержан Правительством Новосибирской области

- О проекте «Я читаю сейчас» заговорили на радио

- Март

- Не заметили подмены

- Повернуться лицом

- При поддержке ОАО «Завод «Экран» в Новосибирске прошел Сибирский форум малого и среднего бизнеса

- В Новосибирске состоялся V Сибирский форум малого и среднего бизнеса (видео)

- Систему «Сурдофон-ТВ» запустили на республиканском телеканале «Тува 24»

- ОАО «Завод «Экран» укомплектует линию по выпуску цветной стеклотары итальянским оборудованием

- В Новосибирске прошла XII сессия Зимней школы Академпарка (видео)

- Экран: за стеклом

- В Новосибирске заработал Диспетчерский центр удаленного сурдоперевода

- ОАО «Завод «Экран» планирует экспортировать стеклотару в Китай

- На промышленной площадке ОАО «Завод «Экран» создадут индустриальный парк

- На площадке завода «Экран» планируют запустить индустриальный парк (видео)

- Навстречу резиденту

- В Академпарке пройдет презентация Диспетчерского центра удаленного сурдоперевода

- На «Спартаке» пройдет благотворительная акция «Солнечный лед»

- Школьные команды сразились за звание лучшей на региональном этапе турнира «Белая ладья» (видео)

- В ОАО «Завод «Экран» произошли кадровые изменения

- РАТМ Холдинг стал генеральным партнером ХI конкурса «Сибирь.ПРО»

- Апрель

- В сборную команду «Сибирь» по шахматам вошли восемь чемпионов

- Мэр предложил сделать создание доступной среды брендом Новосибирска

- Футбольную арену на 15 тыс. мест построят на улице Георгия Колонды

- Сурдофон – шаг к искусственному интеллекту (видео)

- Сформирован Попечительский совет Федерации шахмат Новосибирской области

- В Новосибирске начали оказывать услуги удаленного сурдоперевода жителям России и стран ближнего зарубежья

- Новосибирск примет Суперфинал чемпионата России по шахматам (видео)

- «Сурдофон» в Истре (видео)

- Смартфоны помогут слабослышащим

- «Экран-оптические системы» планирует увеличить объем продаж на 22-25%

- Эдуард Таран поздравил сотрудников ОАО «Завод «Экран» с днем рождения предприятия

- Золотой дубль (видео)

- В Новосибирске пройдет чемпионат Сибирского федерального округа по быстрым шахматам (видео)

- Чемпионат СФО по быстрым шахматам собрал рекордное количество участников

- Новосибирск выбрали местом проведения Суперфиналов чемпионатов России по шахматам

- Эдуарда Тарана поблагодарило «Императорское Православное Палестинское Общество»

- На стадионе «Спартак» открывают футбольный сезон

- В ГПНТБ СО РАН состоится Чемпионат СФО по быстрым шахматам

- Завод «Экран» переманивает клиентов у китайских производителей

- Май

- Сотрудники АО «Экран – оптические системы» выиграли две номинации на молодежном балу